有人把80% 的钱投入股市,有人已经买了几套房子还想再买……如果大部分的钱投资股票,风险过高;而全是房产的话,也会让你的资产变现能力降低。怎样的资产配置结构才是更健康的?向大家介绍一种被不少人认为更加合理的家庭理财分配方法——标准普尔家庭资产四象限法,也被称为家庭资产配置的“4321”法则。

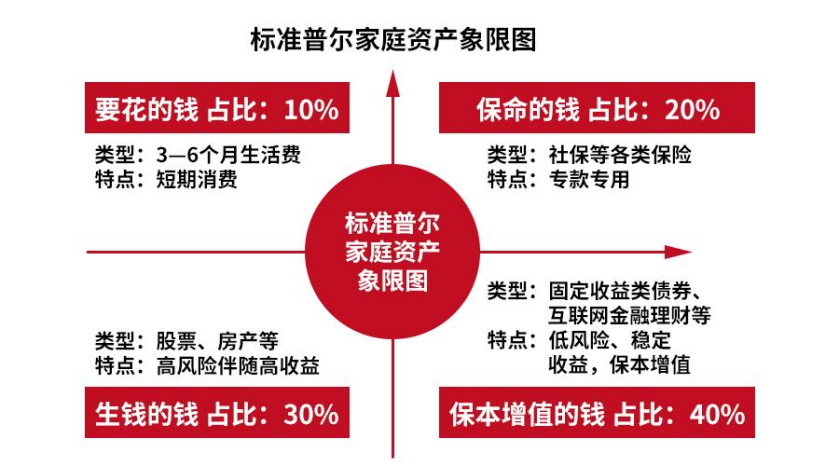

在该法则中,家庭资产被分成了四个账户:保本增值的钱、生钱的钱、保命的钱和要花的钱。标准普尔家庭资产象限法建议,以上四个账户在家庭资产配置中分别占据40%、30%、20%、10% 的比重。

标准普尔(Standard & Poor’s)为全球最具影响力的信用评级机构,专门提供有关信用评级、风险评估管理、指数编制、投资分析研究、资料处理和价值评估等重要资讯。标准普尔曾调研全球十万个资产稳健增长的家庭,分析总结出他们的家庭理财方式,从而得到标准普尔家庭资产象限图。此图被公认为最合理稳健的家庭资产分配方式。

第一个账户:保本增值的钱, 建议占比:40%

保本增值的钱,也可以说是我们的“长期收益账户”,主要指能够满足家庭成员基本生活需求的退休金、子女教育金等,是一定会用到、并需要提前准备的钱。这一账户通常追求稳定的收益,每年或每月有固定的金额进入这个账户,善用时间复利的效果轻松地累积到一笔可观的资金。

如果您想退休帐户能稳定增值,保本安心,不承担市场风险,要终身收入,活到老用到老,建议将您的退休帐户一半或者全部的资金转到只涨不跌、保本增值的「指数年金」。它保证您的本金不会因为市场下行的时候而受到亏损,在市场上行的时候能够获得较高的回报,有效躲避股市波动带来的市场风险,而且指数年金产品最大的特色就是活到老领到老,活越久领越多,可长期提供持续、稳定的现金流,防止寿命长没钱花的窘境。

第二个账户:生钱的钱, 建议占比:30%

生钱的钱,就是我们用来投资、创造被动即“睡后”收入的钱,重在收益,方式包括投资股票、基金、房产等。但是投资向来是高风险高收益,随时保持既能赚钱又能亏钱的思想准备,投资无论成功与否,收益无论盈亏,都不会对家庭生活造成致命性的打击。

第三个账户:保命的钱, 建议占比:20%

通俗来说,保命的钱就是通过合理配置人寿保险才能以小搏大,譬如每个月的保费$500美元换50万寿险保单。寿险具有管理家庭财务风险的功能,是家庭资产配置和资产传承的重要工具。寿险当然也早已经不在是传统意义上的保障而已,而是可以用于解决非常多的社会问题的多功能金融产品,某些保险公司的IUL产品除了保障之外还增加免费的生前理赔条款,生前理赔条款包括长期护理/慢性疾病生前理赔,重大疾病生前理赔和绝症生前理赔。万一有重大疾病、慢性疾病、绝症(生命周期在 24 个月之内)时,可向保险公司申请提前理赔,把身后理赔变成提前理赔,让活着时就可以使用理赔金,理赔金无需缴付所得税。

《生前福利万全保的指数型万能寿险》是一个保费多种保障,若无事故发生,还有比银行髙的储蓄存款利率, 可供使用。如果没有用到长期护理或重大疾病的理赔,还可当退休金使用,身后还可以获得死亡理赔,可算是一举数得。与单一保险产品相比,生前福利综合保险提供的保障更充分。

第四个账户:要花的钱 建议占比:10%

要花的钱,简单来说就是提供日常生活开销的应急资金,这些开支包括房贷、车贷、水电费和基本开支等。其次,理财专家建议储蓄应急基金的金额至少能应付六个月的生活开支。对于这个账户的钱来说,最重要的是流动性,方便即存即取。这一账户在家庭资产中不宜占比太高,应急资金存在银行活期存款帐户会随着通货膨胀而贬值。

这四个账户就像桌子的四条腿,少了任何一个就随时有倒下的危险,所以一定要及时准备您看您现在还缺少哪个账户,或者说你最想赶快准备哪个账户?

(节选自财经网)

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们