最近的股市真的是跌宕起伏,美东时间4月29日(上周五),截至收盘,道指跌939.18点,跌幅为2.77%,报32977.21点;纳指跌536.89点,跌幅为4.17%,报12334.64点;标普500指数跌155.57点,跌幅为3.63%,报4131.93点。4月29日是上周和4月份的最后一个交易日,多种因素交织导致美股下挫,其中包括美联储激进加息造成经济衰退的可能性、通胀爆表、俄乌战争、海外疫情等。

您最近有查看IRA和401K 账户里的钱吗?过去两周有几位客户打电话告诉我,他们在四月份中旬或者四月份下旬查看IRA和401K 账户里的钱,他们惊觉IRA和401K里的资金凭空蒸发2万美元至6万美元不等,有些人IRA账户里面的钱亏损几千美元。

股市大跌,辛苦存的IRA和401K 账户里面的钱跟着亏损,眼睁睁的看着自己努力工作赚来的钱就这样在股市中蒸发掉,那确实是一件让人压力很大的事情,虽然这些跌幅和震荡在股市历史中其实都不算大,每一个人都有着不一样的风险承受能力,所以每个人对市场动荡所做出的反应当然也会不同,但如果您临近退休或已经退休,恐怕就没有太多时间等股市反弹,股市大跌,退休金缩水,就会大大影响您的退休生活,尤其可怕的是您永远不知道股市什么时候会再来一次大跌。

储蓄+投资回报+保本不赔

您知道有个方法可以拥有储蓄+投资回报+保本不赔吗? 保值+复利以非常有效率的指数策略 (Indexing Strategy)为您投资理财 (永远不会失去本金)。如果您不想IRA和401K里的资金继续在股票基金证券市场上浮动,面临不可预知的市场风险,建议您将IRA和401K里的资金转到增长型年金(Accumulation Annuity)。

增长型年金一方面保本不会赔,一方面具有强大的成长潜力,赚取更多的回报,长期收益高,可帮您锁住财富,更好的完成财富的积累,创造稳健、持续的收入现金流,还能有序的规避市场风险,为个人及家庭资产安全保驾护航。

每家保险公司增长型年金产品选择的市场指数不同,计算利息的策略也不同,但实际上您的钱不是投在市场指数上,而是参考指数所获结果的基础之上。如果指数上涨,现金值账户可以一起涨,如果指数下跌,收益率不会低于 0%,更不会有股票市场上的负利率,透过把每段期间获得的利息并入本金里,继续累积利息,指数年金所参考的收益率并不是指数市场每一天或者每一个月的涨幅,而是每一年、每两年、每三年或者每十年,计算点对点的股指收益,保险公司延长计算时间也是最大程度对冲了股指市场震荡的风险,年金保单现金值账户是非常安全和稳定的,所执行的都是长期投资策略。

您的401K账户可以转到年金吗?首先需要确保您有资格,如果您已经退休、完全没有继续留在公司工作或者你换了工作,那么您几乎肯定可以将旧公司的401K 转到年金来。但是,如果您若仍旧是同一个雇主,年龄已超过59岁半,您可以探询公司Human Resources 部门是否赞成rollover。如果可以,您便可以一次性rollover 一大半401 K 里的资金至年金来,您不需要把所有的401 K 里的资金转到年金,您仍然可以contribute 钱至现在雇主资助的401K计划。

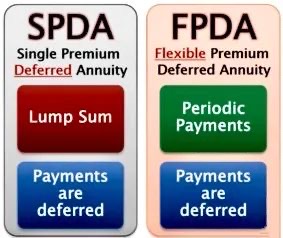

年金付款有两种方式

一、SPDA Indexed Annuity (Single Premium Deferred Annuity - Indexed Annuity) - 单期保费延税年金 /指数型年金 - 就是一次付一笔钱以后不付了

单期保费延税年金 (SPDA) 是只需要单笔付款,之后便进入积累期(Accumulation Phase)。在积累阶段所积累的利息不被征税,保险公司不给您1099 税表,也不通知国税局。对于个人可以在SPDA 中投资多少没有投资限制。

某家A+评级保险公司推出增长型年金,现金值账户开户即送11% / 17% Bonus,为了更提高竞争力,这家A+评级保险公司还在某市场指数策略的参与率提升至250%,增长型年金的赚钱方式是靠着所选择的市场指数赚得的利息,指数收益乘以250% 参与率,如果您选择每两年一次的点对点投资收益策略,假设某市场指数两年的回报率是20%,保险公司会提高回报率2.5倍,投资增长就变成了50%,加上此款增长型年金没有10年等待期,59岁半以后就可以拿终生收入,年金的提取时间非常灵活,提取时间能完全掌握在自己的手里。

案例1:一位52岁女性客户,她把她的传统 IRA账户约有15万美元转到增长型年金 ,现金值账户以近十年指数历史数据表现来计算回报率,每两年一计算,250% 参与率,66岁时现金值账户累积约有 $880,203美元,她在67岁开始拿钱,到75岁,累计领取$548,291美元退休金,剩余$1,275,994美元现金价值,总共$1,824,285美元,翻了12.16倍;到85岁,累计领取$1,560,671美元退休金,剩余$1,942,694美元现金价值,总共$3,503,365美元,翻了23.35倍;到95岁,累计领取$3,102,015美元退休金,剩余$2,957,742美元现金价值,总共$6,059,757美元,翻了40.39倍 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。二、FPDA Indexed Annuity (Flexible Premium Deferred Annuity - Indexed Annuity) - 灵活保费延税年金 /指数型年金 - 就是付头款后以后还可以继续付

● 灵活保费是可以每年缴纳定额的premium,SPDA Indexed Annuity不同,不需要一次性投入一笔钱。案例2:一位57岁的男性客户有罗斯 IRA的资金20万美元,他打算在58岁至66岁继续每年contribute 七千美元至他的IRA账户,他在寻找本金不会随着市场下跌而亏损,同时又有收益增值空间的其它理财渠道,所以他决定将他的罗斯 IRA账户里的钱转到一份只涨不跌的指数型/增长型年金 。我们便向他介绍另一家保险公司的增长型年金产品,每两年一计算,100% 参与率,平均复利增长9%,没有10年等待期,没有任何费用,提供终生收入以及本金留子孙。

他把他的罗斯 IRA账户约有20万美元转到增长型年金 ,他在填写年金申请表时,他在58岁至66岁每年contribute 七千美元至他的年金账户,本金共投入$263,000美元,现金值账户以近十年指数历史数据表现来计算回报率, 67岁时现金值账户累积约有 $580,344美元,他在68岁开始拿钱,他每年从年金账户中领取 $45,000美元,到85岁,累计领取$810,000美元退休金,剩余$769,914美元现金价值,总共$1,579,914美元,翻了6倍;到95岁,累计领取$1,260,000美元退休金,剩余$1,116,875美元现金价值,总共$2,376,875美元,翻了9.03倍 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

如果您想进一步了解增长型年金产品,信保理财顾问公司联合总裁Steven Ting / Alice Wu提供免费在Zoom为您解说,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们