对于辛勤工作的老百姓,都希望在退休后能有稳定的退休金维持现有的生活开支。很多人都以年金作退休保障。年金是一个大容器,可以把qualified计划,如401K 、403B 、TSP、传统IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面。不少华人换了工作或提早退休,可以把前公司的401K 、403B 、TSP里的钱转到年金来,这种购买年金方式被称为免税的直接转账(direct transfer 或 direct rollover)。转账时不涉及交税或罚金,但您将来从年金里取钱时是要交税的,正如退休 后从401K账户里拿收入也是要交税的原理一样。因为它们都是用税前收入购买的产品。有些人把自己购买的传统 IRA/罗斯 IRA也转到年金来,有些人把银行没什么利息的存款也转投年金。这种rollover或transfer只是换个地方,因而不会有税的问题。

有位读者来电咨询,从年金账户提取退休金时, 拿固定金额还是拿RMD 哪个好呢?这个没有所谓的正确答案,每个人的情况不同,提取时也可按本身情况来做出决策。

如果已达RMD 年龄,仍然在工作

譬如,我们曾经有位客户,他在2019年12月31日已达70岁半的人,所以他必须follow旧法, 70岁半必须开始拿RMD的规定,他在隔年4月1日前至少必须领取一定金额。他今年已75岁,他仍然在工作,美国实行累进税,就是收入越高,缴纳所得税的税率越高。当他从年金账户提取退休金时, 他决定只拿RMD,拿出来的钱,则连本带利都要交税,交多少税则取决于您当年从年金中拿多少钱,再加上您其它的收入,包括社安金的收入,来决定您的税率。

★以下是2021年纳税级距及税率细节。

个人报税:

-收入超过523,600美元,税率为37%。-收入超过209,425美元,税率为35%。

-收入超过164,925美元,税率为32%。

-收入超过86,375美元,税率为24%。

-收入超过40,525美元,税率为22%。

-收入超过9,950美元,税率为12%。

-收入在9,950美元或以下,税率为10%。

夫妻联合报税:

-收入超过628,300美元,税率为37%。-收入超过418,850美元,税率为35%。

-收入超过329,850美元,税率为32%。

-收入超过172,750美元,税率为24%。

-收入超过81,050美元,税率为22%。

-收入超过19,900美元,税率为12%。

-收入在19,900美元或以下,税率为10%。

夫妻分开报税:

-收入超过523,600美元,税率为37%。-收入超过209,425美元,税率为35%。

-收入超过164,925美元,税率为32%。

-收入超过86,375美元,税率为24%。

-收入超过40,525美元,税率为22%。

-收入超过9,950美元,税率为12%。

-收入在9,950美元或以下,税率为10%。

这位客户在他年龄超过59岁半的时候,他的工作单位Human Resources 部门赞成可以rollover里的资金至年金来,他在401K计划只留五千美元,他仍然可以contribute 钱至现在雇主资助的401K计划。如果是qualified计划, 如401K、403B 、TSP 、传统 IRA、SEP IRA,投入这些计划的钱当年可以抵税。按IRS的规定,凡是qualified 计划都有强制最低提取(Required Minimum Distribution,简称RMD)的规定,这是强制性的,如果您不拿RMD,或提领的钱不足RMD,IRS会有高达50%的罚款。比如你该拿2万,结果只拿了1万,IRS会罚你5000. 够狠的, 因为您老不拿,IRS就老收不到税,所以有此规定。

2020年新冠病毒援助、救济和经济安全法案(Coronavirus Aid, Relief, and Economic Security Act of 2020)在2020年免除了退休账户的最低分配额(RMD)要求。 按照往年,RMD一般算作应税收入。因此,新规下的一次性减免意味着部分退休人员在2020年的应税收入将降低,所以今年可以少缴联邦所得税。

如果还未达到RMD 年龄,已经退休

如果您在2019年12月31日还没达到70岁半的人, RMD从70岁半延长至72岁领取,RMD是延到第二年(即73岁)的4月1日前,如果您已退休,退休后没有收入,靠Social Security、401K、IRA、年金和一般的储蓄投资维持生活,收入不会太高,税率也较低,退休后税率可能只有15%。有些年金投资者,不急着靠领取退休金过活,选择较迟才开始提取,来增加延税好处。即使税率相同,您是愿意现在交税,还是过几年以后交?由于不需要每年交税,可以利滚利,其最终结果一定会比每年交税的效果好。

如果您还未达到RMD 年龄,已经退休,您有两个选项:可以拿固定金额或是拿RMD。请看下面三个图表,无论您是决定拿固定金额或是拿RMD,积累性指数年金的现金值账户则像是爬楼梯,一级一级往上走,最多原地踏步,但不会跌下去,透过把每段期间获得的利息并入本金里,继续累积利息,来达到利滚利、钱滚钱的效果,并且复利滚存一辈子,年金的现金值账户可以领一辈子又可以给他们的孩子留下一笔钱。

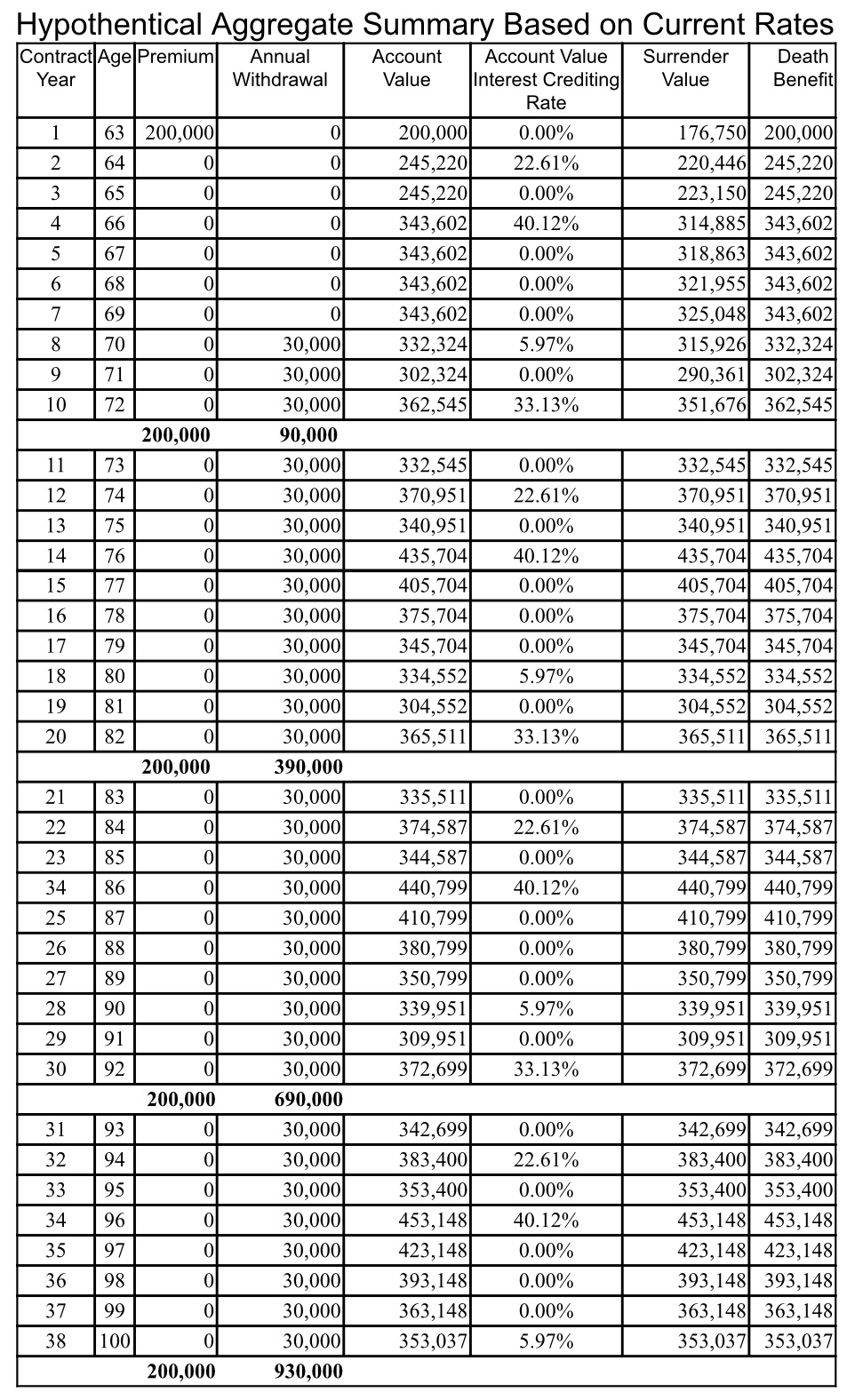

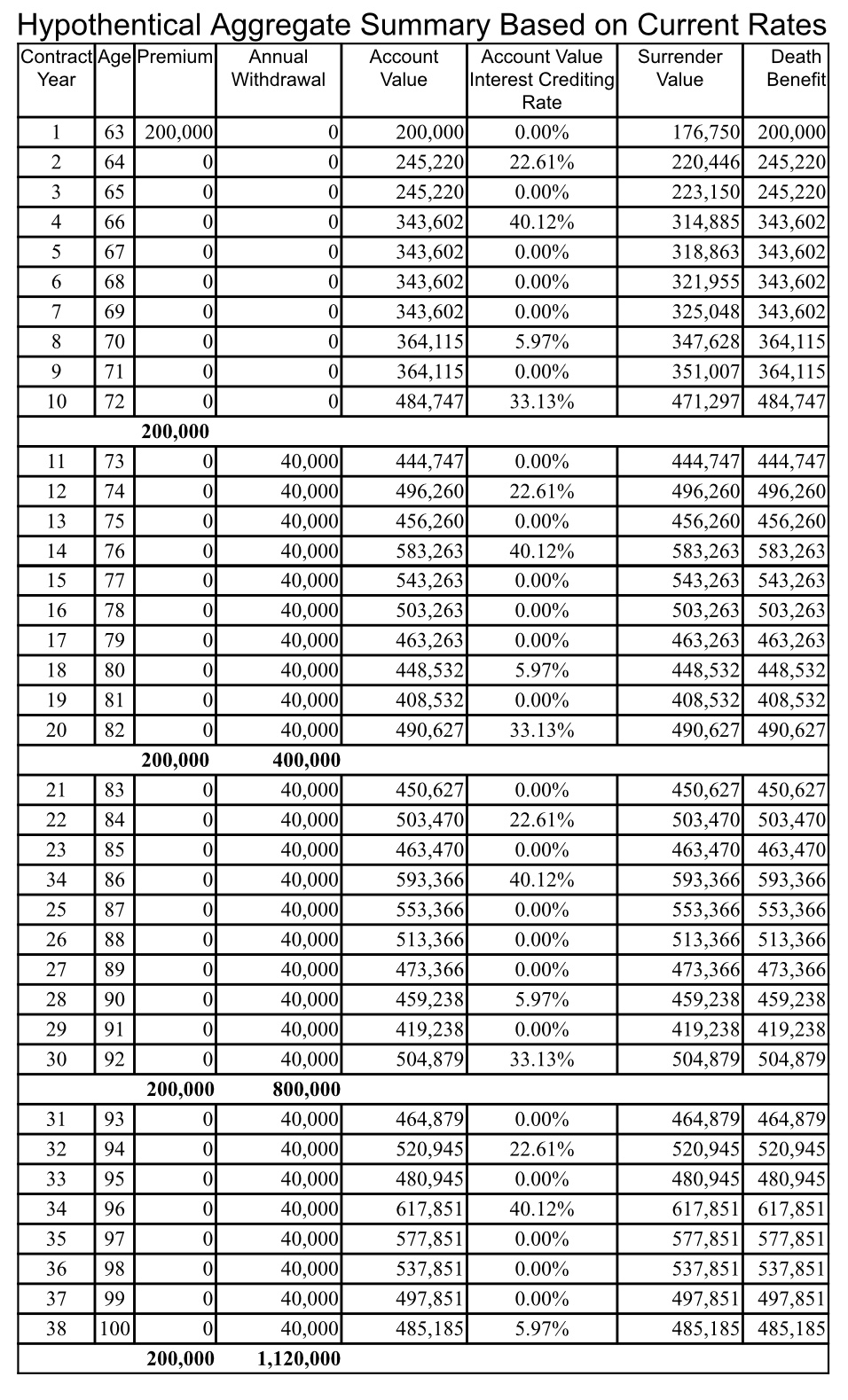

举例 1:林先生,62岁,他仍旧在同一个雇主工作,他的401K内的资金约有21万美元,他把401K里的20万美元转到积累性年金来,现金值账户以Balanced Asset 10 Index表现来计算回报率

A) 69岁时,现金值账户累积约有 $343,602美元,他打算在70岁开始拿钱,他每年可领取退休收入是 $30,000美元,82岁时共领取的年金达到 $390,000美元,身后理赔金约有 $365,511美元;92岁时共领取的年金达到 $690,000美元,身后理赔金约有 $372,699美元; 100岁时共领取的年金达到 $930,000美元,身后理赔金约有 $353,037美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

B) 72岁时,现金值账户累积约有 $484,747美元,他打算在73岁4月1日前开始拿钱,他每年可领取退休收入是 $40,000美元,82岁时共领取的年金达到 $400,000美元,身后理赔金约有 $490,627美元;92岁时共领取的年金达到 $800,000美元,身后理赔金约有 $504,879美元;100岁时共领取的年金达到 $1,120,000美元,身后理赔金约有 $485,185美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

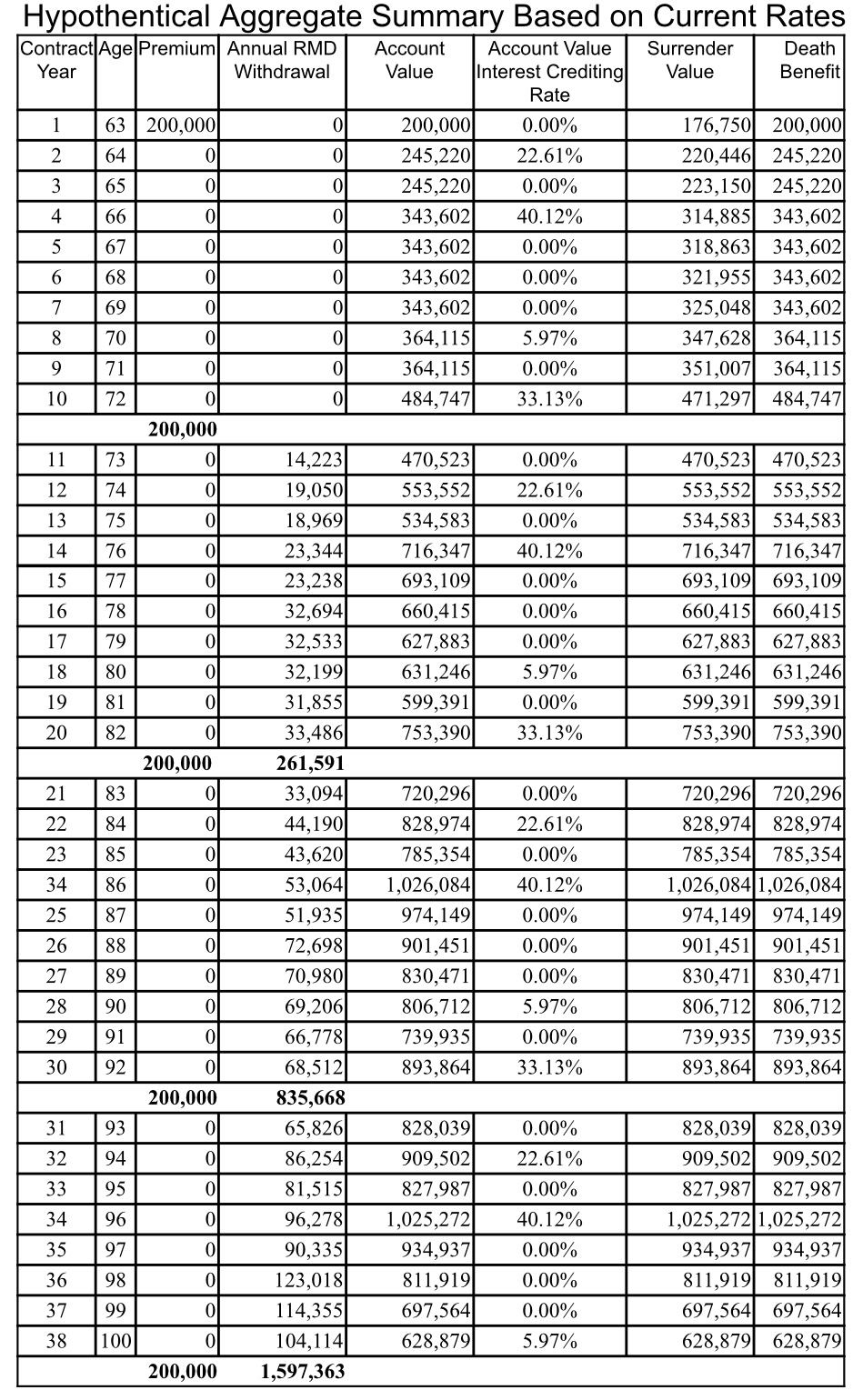

举例 2:林先生,62岁,他仍旧在同一个雇主工作,他的401K内的资金约有21万美元,他把401K里的20万美元转到积累性年金来,他打算在73岁的4月1日前只拿RMD,请看下方的图表,82岁时共领取的年金达到 $261,591美元,身后理赔金约有 $753,390美元;92岁时共领取的年金达到 $835,668美元,身后理赔金约有 $893,864美元;100岁时共领取的年金达到 $1,597,363美元,身后理赔金约有 $628,879美元(以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

How|如何提领年金?

年金提领方式很多元,投保者可选择一次全部领出,也可分成10年、20年、终身(Life time)或只拿RMD陆续提取,端视您自己的需求及考虑去做决定。在购买年金当时,投资人无须立即决定要采用何种提领方式,在开始提领时再选择适合方式即可。

安排年金计划要越早安排越好,钱是需要时间来累积成长的。指数型年金产品是很平稳的一种退休工具,没有风险,虽然收益没有股票那么大起大落,可是却提供一个安心的未来。如果您希望进一步了解年金产品,区域经理Steven Ting / Alice Wu可以在Zoom免费为您解说, 请致电预约,电话: (240) 731-8283。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们